und unerlaubte Zahlungsdienstleister – Kein Auslaufmodell für Geldwäsche.

mafianeindanke.de berichtet:

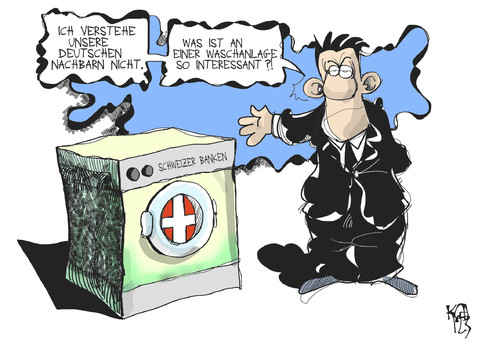

Typologien und Methoden der Geldwäsche sind einem ständigen Wandel unterworfen. Neue Techniken in und auch außerhalb des Finanzsektors wie die Nutzung von privaten Kryptowerten (etwa Bitcoin, Etherum oder Ripple) kommen zumindest bei professionellen Geldwäschern zum Einsatz, um die Spur des Geldes noch effizienter zu verwischen, dadurch Ermittlungen zu erschweren und sich die illegal generierten Vermögensgegenstände dauerhaft anzueignen.

Das Massengeschäft im Zahlungsverkehr ist für Geldwäsche vulnerabel – auch der legale ZahlungsverkehrDies bedeutet nicht, dass sich Geldwäscher traditioneller Typologien nicht mehr bedienen. Es ist auch ein ständig gepflegter Mythos, dass der Finanzsektor heute aufgrund konsequenterer Regulierung geringeren Geldwäscherisiken als der Nicht-Finanzsektor unterworfen ist. Unter den Bankgeschäften ist gerade der Zahlungsverkehr, den von der BaFin lizensierte Zahlungsdienstleister einschließlich der Banken im Massengeschäft anbieten, vulnerabel. Dies ist Resultat seiner Effizienz, Gelder von A nach B in Sekundenschnelle vom Auftraggeberkonto über den ganzen Globus zum Empfängerkonto zu bewegen. Im Zeitalter der Globalisierung und der weitgehenden Beseitigung von Kapitalverkehrskontrollen gibt es keine staatlichen Schranken mehr. Davon profitiert das legale wie das illegale Kapital. Sogenannte Instant Payments müssen im Europäischen Zahlungsraum zukünftig aufgrund der EU-Vorgaben innerhalb von 10 Sekunden durchgeleitet werden können.

Eine entsprechende EU-Verordnung steht kurz vor der Finalisierung. Im bargeldlosen Zahlungsverkehr wird Giralgeld mittels unbarer Zahlungsinstrumente wie z. B. Überweisung, Lastschrift, Scheck mit E-Geld oder Kartenzahlung von einem Konto zu einem anderen übertragen. Im Jahr 2021 wurden im Bereich der Europäischen Zentralbank 114 Milliarden Transaktionen im bargeldlosen Zahlungsverkehr getätigt.Geldwäscherisiken bestehen im Massengeschäft selbst für diejenigen Institute, die im internen Risikomanagement ihre geldwäscherechtlichen Organisationspflichten ordnungsgemäß erfüllen und im Rahmen ihrer Customer Due Diligence-Pflichten EDV-gestützte Monitoringsysteme in den Instituten zur parametrisierten Herausfilterung von Transaktionen einsetzen, die unter Geldwäscheaspekten auffällig sind.

Diese im Massengeschäft des Zahlungsverkehrs aufgrund bestimmter Parameter herausgefilterten Transaktionen sind dann in einer zweiten Phase einer händischen Detailprüfung im Verbund mit den über den Kunden vorhandenen, sonstigen Kundendaten zu unterziehen. Zweck dieser Monitoringsysteme ist es, auf der Grundlage von Parametern, die auf dem Erfahrungswissen über Geldwäschetypologien beruhen, typischerweise geldwäscherelevante Transaktionen und Fallkonstellationen aus den banktäglich in Millionenhöhe von Banken durchgeleiteten Transaktionen herauszufiltern, diese auf Geldwäscherelevanz zu überprüfen und die entsprechenden Sicherungsmaßnahmen einschließlich der Erstattung einer Meldung nach § 43 GwG an die FIU zu treffen.

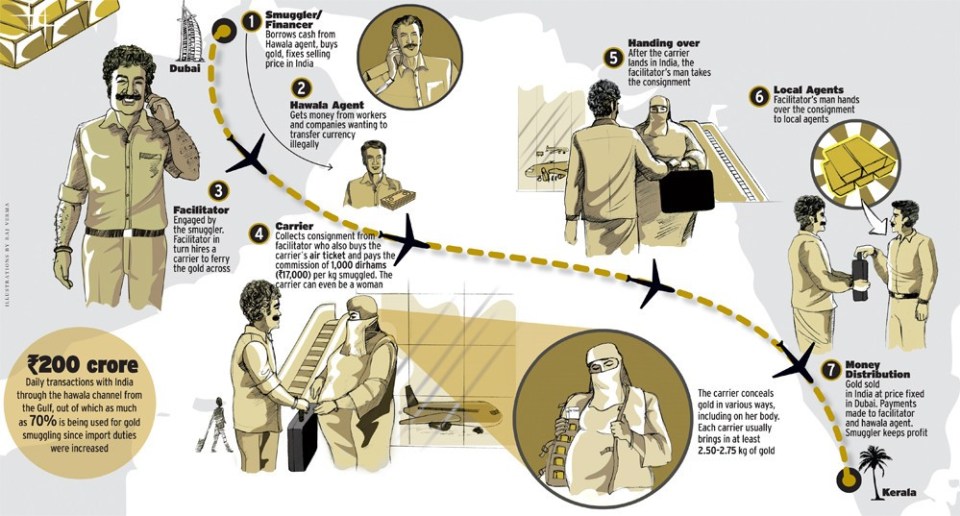

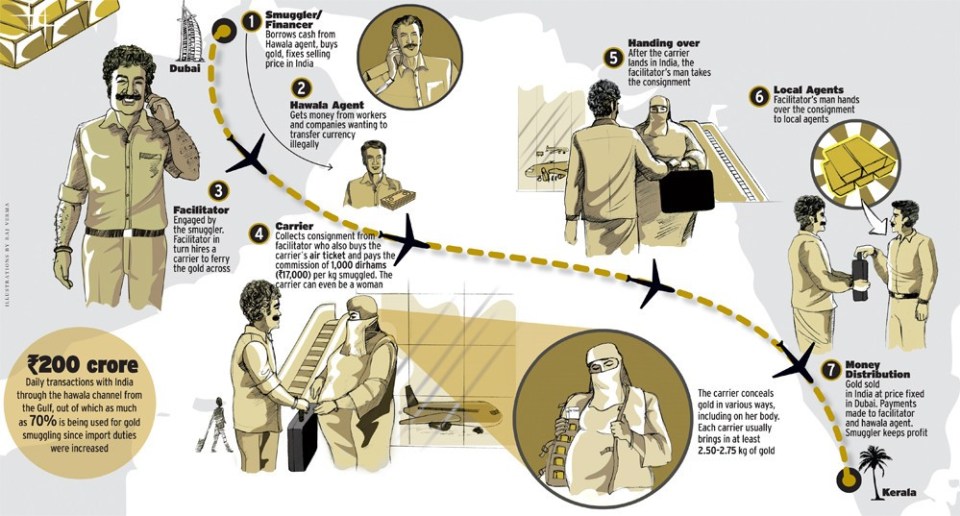

Verbotene Transfersysteme im Zahlungsverkehr – Das Beispiel Hawala Banking. Neben den lizenzierten und von der Finanzmarktaufsicht BaFin beaufsichtigten Zahlungsdienstleistern und der von der Europäischen Zentralbank überwachten Zahlungssysteme existieren auch etablierte, verbotene (informelle) Zahlungssysteme. Diese betreiben das Finanztransfergeschäft, insbesondere für Zahlungen in Echtzeit etwa in den Vorderen Orient, nach Westafrika oder nach Indien und in die Volksrepublik China. Sie werden erfolgreich zur Geldwäsche genutzt. Das sogenannte Hawala-Banking oder Underground Banking eignet sich auch für die Finanzierung des Terrorismus.Offen geworben wird für diese Dienstleistung nicht; es wird einer ausgewählten Klientel in ethnischen Communities oder gegenüber Organisierten Kriminellen angeboten.

Die Kategorie der ethnischen Abgeschlossenheit solcher Systeme verliert interessanterweise im Zeitalter der Globalisierung immer mehr an Bedeutung – wie bei einzelnen regionalen Mafiastrukturen in Italien. Dies belegen die von den Ermittlungsbehörden aufgedeckten und erfolgreich abgehörten Chatgruppen in den Hawala-Netzwerken, die nichts mehr von ethnischer Abgeschlossenheit erkennen lassen.

Wurde das Hawala Banking ursprünglich als Medium zur Überweisung von Beträgen in Regionen genutzt, in denen kein dichtes Netz formeller lizenzierte Banken auf der Empfängerseite vorhanden ist oder wie im Irak legale Netzwerke durch Kriegshandlungen und Finanzsanktionen im Kapital- und Zahlungsverkehr zerstört wurden, wird es heutzutage verstärkt zur Geldwäsche, zur Steuerhinterziehung, zur Umgehung von Kapitalverkehrskontrollen einzelner Länder und der Terrorismusfinanzierung genutzt.

Der Anteil an Transaktionen, die in und von der Türkei über solche Systeme durchgeleitet werden, ist überdurchschnittlich hoch, obwohl die Türkei auch außerhalb der großen Städte ein modernes formelles Bankensystem besitzt.Lizenzierte und beaufsichtigte Zahlungsdienstleister sind u. a. der Dokumentationspflicht nach § 8 GWG unterworfen. Abgesehen vom Vorhalten handelsrechtlicher Geschäftsunterlagen müssen sie sich die Identitäten der Zahler und Empfänger offenlegen lassen, diese dokumentieren und nachhalten. Anders als lizenzierte Zahlungsdienstleister werden bei den sogenannten Hawaldaren zur Abwicklung der Zahlungen in der Regel keine komplexen EDV-Systeme festgestellt, sondern oft simple Dokumentationsinstrumente wie Kladden oder Informationen, die auf dem Handy gespeichert sind.

Die Netzwerke basieren auf Vertrauen. Es gibt eine Nachricht, einen Code, die dem Auszahlenden sagen, wieviel der Hawaldar an den Empfänger auszahlen soll.Es wird die Position – auch von der Weltbank oder in der Entwicklungspolitik insgesamt – vertreten, dass die Hawala-Systeme in erster Linie von Migranten für die Durchleitung von Kleinbeträgen (sog. Remittance Zahlungen) an Verwandte im Heimatland genutzt werden, weil die Gebühren bei Hawala-Zahlungen niedriger als im beaufsichtigen Finanzsektor und die Durchleitungen schneller als bei legalen Dienstleistern wie Western Union oder Money Gram sind.

Dies wird implizit mit der Forderung verbunden, Hawala-Systeme lax oder gar nicht zu regulieren.Bei dem Internationalen Standardsetzer gegen Geldwäsche, der FATF, sind sie damit zum Glück mit diesem Petitum nicht erfolgreich gewesen Die Realität ist nämlich eine andere. Solche Systeme sind auch für Unternehmen attraktiv, sofern damit das Interesse an intransparenten Zahlungsströmen, Anonymität und der Verhinderung der Papierspur sichergestellt werden kann. Das klandestine Wesen des Hawala-Systems, die Anonymität und Diskretion, zieht alle möglichen Interessenten an – nicht nur Teppichhändler und Menschen, die ihre Verwandten unterstützen wollen.

Der mutmaßlich größte Hawala-Banker der Welt, ein indischer Geschäftsmann, soll zwei Milliarden Dollar am Tag bewegt haben. Zu seinen Kunden gehörten auch lateinamerikanische Drogenkartelle – und Terrororganisationen. 2022 wurde ein spanisch-britisches Hawala-System aufgedeckt, über das über 200 Mio. Euro für verschiedene Strukturen der Organisierten Kriminalität gewaschen worden sind. 2019 wurde in mehreren deutschen Bundesländern und den Niederlanden ein solches Netzwerk aufgedeckt, welches über 200 Millionen Euro in die Türkei geschleust haben soll. Im Oktober 2021 ergaben Ermittlungen, dass über ein System in NRW über 140 Millionen Euro durchgeleitet worden sind.

Bei der Regulierung und der Aufsicht über den unerlaubten Bereich des Finanztransfergeschäfts wird dem Hawala Banking von der Finanzdienstleistungsaufsicht (BaFin) derzeit zu wenig Beachtung auf Leitungsebene und dem BMF, das die Rechts- und Fachaufsicht über die BaFin innehat, geschenkt. Die vorgeschobene Begründung: Hier seien Strafverfolgungsbehörden gefordert und im Übrigen handele es sich um „Kleine Fische“. Die Deutschland-Prüfung 2022 der FATF hat in ihrem Prüfungsbericht diese Lücke bei der Implementierung der FATF-Standards durch die BaFin kritisiert. Geschehen ist seither nichts.Stellen für die spezifische Verfolgung unerlaubter Finanztransfergeschäfte sind bei der BaFin nicht ausgewiesen. Ebenso wenig beim BKA. Aus diesem Grund verwundert es nicht, dass BaFin und Ermittlungsbehörden keinerlei Erkenntnisse über den Verbreitungsgrad und den Geschäftsumfang sowie die Methoden der Hawala-Anbieter haben (BT-Drs. 19/16621).

Soweit Erkenntnisse aus einzelnen Strafverfahren in den Ländern vorhanden sind, werden diese auf Bundesebene nicht zusammengetragen. Diese Erkenntnisse könnten hilfreich sein, die Wirtschaft und den Finanzsektor zu sensibilisieren. In den Nullerjahren hatte dies die BaFin bzw. der Vorläufer BAKred mit Erfolg gemacht. Damals waren die Verdachtsmeldungen an die FIU zum Hawala Banking erheblich höher als heute und Dutzende unerlaubte Betreiber des Finanztransfergeschäfts, insbesondere nach dem Iran und den Kosovo, wurden von der Aufsicht vom Markt genommen. Auch bei Polizei und Justiz hat, wie Huth zutreffend festgestellt hat (Geldwäsche & Recht 03/2021, 90ff.) die Verfolgung des Hawala Banking trotz seiner kriminalpolitischen Bedeutung derzeit nicht die personelle und sächliche Unterstützung, die sie benötigen würde.

Aufsichtsrechtliche und strafrechtliche Bewertung des Hawala Banking.

Wer ohne Erlaubnis oder Registrierung Zahlungsdienste, darunter auch das Finanztransfergeschäft erbringt, kann gem. § 63 Nr. 4, 10 Abs. 1 Satz 1 ZAG mit Freiheitsstrafe bis zu fünf Jahren oder mit Geldstrafe bestraft werden.

Geschäfte können darüber hinaus von der BaFin untersagt und die Geschäfte abgewickelt werden. Voraussetzung bei der Erfüllung des Tatbestands des Finanztransfergeschäfts und der Strafnorm ist nicht, dass mit diesen durchgeleiteten Zahlungen Gelder illegalen Ursprungs bewegt werden. Die Sicherheit und Leichtigkeit des volkswirtschaftlich bedeutsamen bargeldlosen Zahlungsverkehrs ist Hintergrund der spezifischen Marktzugangsanforderungen des ZAG (Findeisen, in Ellenberger/Findeisen/Nobbe/Böger, Zahlungsverkehrsrecht 3. Auflage ZAG § 1 RN 101ff). Der Nachweis etwa des Vorliegens der Geldwäsche oder der Terrorismusfinanzierung als Zahlungsweck muss also für eine Untersagung bzw. ein Strafverfahren gem. § 63 Nr. 4 ZAG nicht geführt werden.

Dieser Aufsichtsmechanismus entspricht der EU-Zahlungsdiensterichtlinie. In Deutschland war man schneller als in der EU und hatte vergleichbare Normen bereits 7 Jahre vorher geschaffen (Findeisen, WM 2000, 2125ff.)

Der Bundesgerichtshof in Strafsachen stuft neuerdings solche unerlaubten Netzwerke nach Art des Hawala-Banking unter bestimmten Umständen als gemeinschaftlich betriebene inländische kriminelle Vereinigung gem. § 129 Abs. 2 StGB ein, was Ermittlungen und die Sanktionierung nicht nur des unmittelbaren Betreibers solcher Geschäfte, sondern auch sonstiger Beteiligter wie für den Betreiber tätige Kuriere oder Agenten ermöglicht. Insoweit kommt es auf die Festlegung von Rollen der Mitglieder und der Kontinuität der Mitgliedschaft in der Vereinigung nicht an (vgl. insofern BGH, Beschlüsse vom 28. Juni 2022 – 3 StR 403/20, juris Rn. 8 ff.; vom 2. Juni 2021 – 3 StR 61/21, GHR StGB § 129 Abs. 2 Vereinigung 2 Rn. 7 ff.). Bei der kriminellen Vereinigung muss es sich allerdings um eine inländische, nicht um eine ausländische Vereinigung handeln (s. zur Abgrenzung BGH, Beschluss vom 28. Juni 2022 – 3 StR 403/20, juris Rn. 19), sodass es einer Verfolgungsermächtigung des Bundesministeriums der Justiz gemäß § 129b Abs. 1 Satz 2 und 3 StGB (s. hierzu BGH, Beschluss vom 28. Juni 2022 – 3 StR 403/20, juris Rn. 21) nicht bedarf. Dies ist dann der Fall, wenn sich die wesentlichen Strukturen der Vereinigung in Deutschland befinden und dort schwerpunktmäßig agiert wird (vgl. BGH, Beschluss vom 2. Juni 2021 – 3 StR 61/21, NJW 2021, 2979 Rn. 14; s. auch BGH, Beschluss vom 28. Juni 2022 – 3 StR 403/20, juris Rn. 20).

Wie funktioniert ein solches Zahlungssystem?

Simple Formen des Hawala Banking zwischen zwei Ländern funktionieren technisch nach dem System der zwei Töpfe. Der Zahler, der etwa von Deutschland in einen bestimmten Drittstaat überweisen will, wendet sich an einen Händler, der Teil eines grenzüberschreitenden Netzwerks ist. Meist handelt es sich um Juweliere, Import-Export-Unternehmen, Reisebüros, Telefon-Shops, Logistikunternehmer. Diese wenden sich an einen Händler, der Teil des Netzwerks am Ort des Empfängers ist und den Betrag ohne zwingende Zwischenschaltung von Banken an den Empfänger auszahlt. Meistens in bar. Der Zahler hat kein Konto bei dem Händler, der Empfänger in der Regel bei seinem Händler auch nicht.

Beim System der zwei Töpfe müssen beide Töpfe gleich voll sein, damit das System für das Clearing einfach funktioniert. Dies kann bei bestimmten Ländern wie Somalia oder Afghanistan Schwierigkeiten bereiten, da Zahlungen von Deutschland in diese Länder Zahlungen nach Deutschland weit übersteigen, Deshalb wurden die Systeme auf mehrere Empfängerländer ausgedehnt, was eine Echtzeit-Abwicklung erheblich erschwert.

Eine festumrissene Methode der Geldtransfers gibt es bei den Hawala-Systemen nicht (mehr). Zahlungen im Barmodus von Beginn bis zum Ende der Zahlungskette beim Empfänger verlieren an Bedeutung. Die Zwischenschaltung von bei lizenzierten Instituten geführten Konten, die zum Teil als Poolkonten geführt werden, gewinnt an Bedeutung. Aus diesem Grunde wurde der Tatbestand des Finanztransfergeschäfts von Anfang an als Auffangtatbestand konzipiert, um alle Varianten zu erfassen. Benötigt werden jedoch in jedem Fall interne Verrechnungssysteme. Wenn 10.000 Euro nach Mogadischu geflossen sind, aber nur 5000 nach Frankfurt, muss die fehlende Summe ausgeglichen werden. Entweder durch eine traditionelle Überweisung, per Kreditkarte oder per Lastschrift.

Oft sind aber komplexere Strukturen im Einsatz, bei denen viele Händler untereinander die Salden verrechnen. Der Fantasie sind da kaum Grenzen gesetzt.

Hawala-Banking Razzien wegen Millionen-Überweisungen in die Türkei

The Money Laundering Cycle. Source: UNODC

The Money Laundering Cycle. Source: UNODC