Regulierung von Finanzinnovationen: Neue technologische Möglichkeiten elektrisieren die Finanzbranche. In der Tat, ohne Innovation gelingt der digitale Wandel nicht. Bei aller Begeisterung ist Lobhudelei jedoch fehl am Platz.

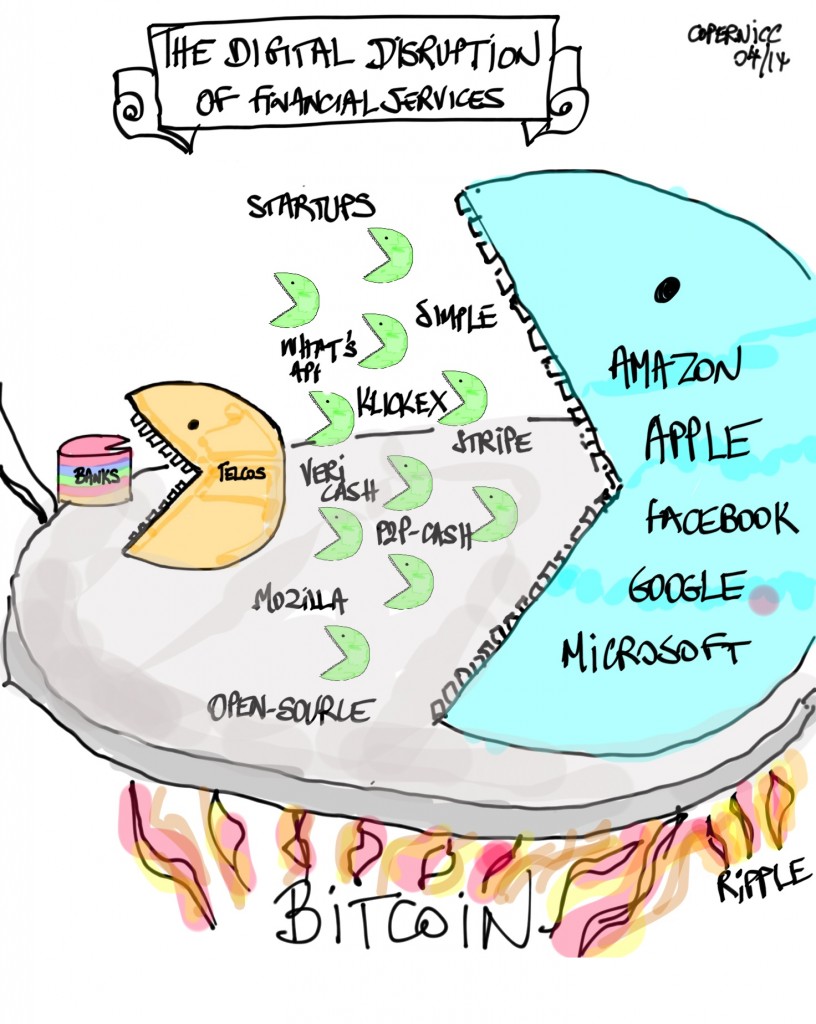

Jürg Müller berichtet: Das weitherum beliebte Fondue «Moitié-Moitié» besteht je zur Hälfte aus Freiburger Vacherin und Gruyère. Zur einen Hälfte aus Bankern und zur anderen aus Informatikern besteht die in der Finanzbranche gegenwärtig angesagteste Mischung: Fintech. Nachdem die traditionellen Geldhäuser die Zeichen der Zeit erkannt hatten, haben sie sich in den vergangenen Jahren schnell auf die Gefahr aus dem Silicon Valley eingestellt. Wohlwissend, dass mit der neuen Technologie disruptives Potenzial einhergeht, wählte man im Gegensatz zu vielen anderen Branchen einen kooperativen Kurs – eine Strategie, die aus volkswirtschaftlicher Sicht Gefahren birgt.

Im Zentrum des derzeitigen Finanzsystems stehen unangefochten die Banken. Spätestens seit der vergangenen Finanzkrise ist allen klar, dass gewisse Unternehmen gleicher sind als andere. Während eine Fluggesellschaft wie die Swissair in den Konkurs geschickt wird, rettet man eine Bank wie die UBS. Doch für die Rettung durch den Staat müssen die Finanzinstitute einiges auf sich nehmen. Um sich im gewaltigen und stetig wachsenden Regelwerk zu positionieren, wenden Banken Millionen von Franken auf. Die direkten Kosten dürften im Vergleich zu den indirekten allerdings vernachlässigbar klein sein…

Es gibt aber auch Finanz-Startups, die wirkliche Innovationen vorantreiben und Mehrwert schaffen. So nutzt beispielsweise das Schweizer Jungunternehmen Monetas jene Technologie, die der berühmt-berüchtigten Währung Bitcoin zugrunde liegt, um damit Geld international zu überweisen. Lendingrobot ist ein Beispiel dafür, dass auch Peer-to-Peer-Lending nicht zwingend in die klassischen Verbriefungskanäle laufen muss; das Startup aus Seattle automatisiert die Investitionsentscheide für Sparer, die in Kleinstkredite investieren wollen.

Bankenvertreter werden nun darauf hinweisen, dass der Einbezug traditioneller Geldhäuser vorteilhaft sein kann und dass bei kleinen Finanzunternehmen für den Einzelnen Risiken lauern. Das stimmt, liegt allerdings in der Natur der Sache: Die Welt ist voller Unsicherheiten, und Investitionen können immer scheitern. Nur, bei Bankeinlagen ergeben sich für den Kunden deshalb kaum noch finanzielle Gefahren, weil die Politik diese mit staatlichen Garantien grosszügig absichert; die Risiken sind im heutigen Bankenmodell nicht eliminiert, sondern dem Steuerzahler überwälzt. Aus liberaler Sicht wünschenswert wäre indes ein dezentrales Finanzsystem, in welchem Investoren die eingegangenen Risiken selber tragen.